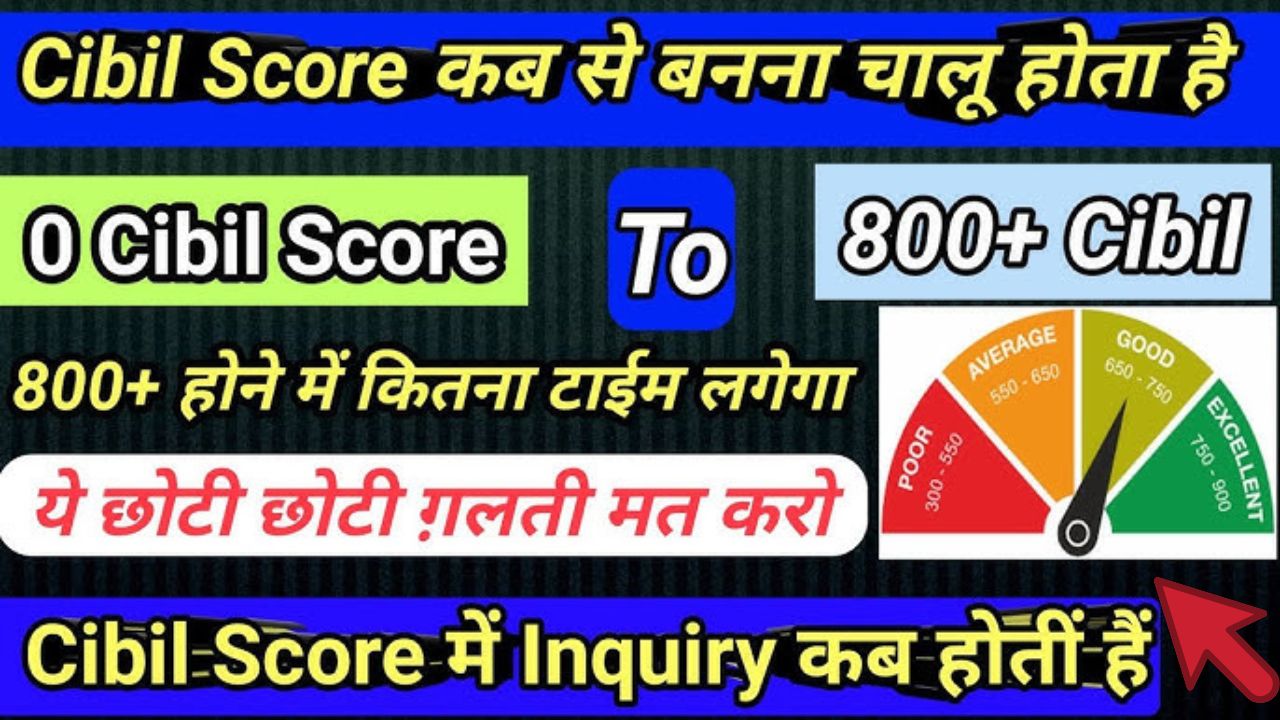

आज के डिजिटल और फाइनेंशियल युग में, जब भी आप लोन या क्रेडिट कार्ड के लिए अप्लाई करते हैं, सबसे पहले बैंक या फाइनेंशियल इंस्टिट्यूशन आपका CIBIL स्कोर चेक करते हैं। एक अच्छा CIBIL स्कोर न सिर्फ लोन अप्रूवल की संभावना बढ़ाता है, बल्कि कम ब्याज दर पर लोन मिलने में भी मदद करता है। वहीं, कमजोर स्कोर के कारण लोन रिजेक्ट हो सकता है या ज्यादा ब्याज देना पड़ सकता है। इसलिए 2025 में CIBIL स्कोर को बढ़ाना हर व्यक्ति के लिए जरूरी हो गया है।

बहुत से लोग सोचते हैं कि CIBIL स्कोर बढ़ाना मुश्किल और लंबी प्रक्रिया है, लेकिन सही जानकारी और कुछ आसान फॉर्मूले अपनाकर आप अपने स्कोर को जल्दी और असरदार तरीके से सुधार सकते हैं। इस लेख में हम आपको बताएंगे CIBIL स्कोर बढ़ाने के सबसे आसान और असरदार फॉर्मूले, साथ ही पूरी प्रोसेस भी समझाएंगे, ताकि आप अपने फाइनेंशियल फ्यूचर को सुरक्षित बना सकें।

CIBIL स्कोर सिर्फ एक नंबर नहीं, बल्कि आपकी फाइनेंशियल डिसिप्लिन का प्रमाण है। यह आपकी क्रेडिट हिस्ट्री, लोन रीपेमेंट, क्रेडिट कार्ड इस्तेमाल और कई अन्य फैक्टर्स पर आधारित होता है। अगर आप भी 2025 में अपना CIBIL स्कोर 800+ तक पहुंचाना चाहते हैं, तो यह गाइड आपके लिए है।

Boost CIBIL Score

| स्कोर रेंज | 300 से 900 |

| अच्छा स्कोर | 750 से ऊपर |

| औसत स्कोर | 650-749 |

| खराब स्कोर | 650 से कम |

| स्कोर किस पर आधारित | भुगतान इतिहास, क्रेडिट उपयोग, क्रेडिट मिक्स, पूछताछ |

| स्कोर कौन बनाता है | CIBIL (TransUnion CIBIL) |

| स्कोर का महत्व | लोन अप्रूवल, ब्याज दर, क्रेडिट कार्ड अप्रूवल |

| रिपोर्ट में क्या होता है | लोन/क्रेडिट कार्ड डिटेल, भुगतान इतिहास, पर्सनल जानकारी |

| स्कोर कैसे चेक करें | CIBIL, Equifax, Experian वेबसाइट या ऐप पर |

CIBIL स्कोर क्या है? (CIBIL Score Explained)

CIBIL स्कोर एक तीन अंकों का नंबर है, जो 300 से 900 के बीच होता है। यह नंबर आपके क्रेडिट बिहेवियर और लोन रीपेमेंट हिस्ट्री के आधार पर तय होता है। जितना ज्यादा स्कोर, उतना ज्यादा आपके लोन अप्रूवल और कम ब्याज दर पर लोन मिलने का चांस। भारत में CIBIL (Credit Information Bureau India Limited) सबसे प्रमुख क्रेडिट ब्यूरो है, जो आपकी क्रेडिट रिपोर्ट और स्कोर तैयार करता है।

CIBIL स्कोर का महत्व इसलिए है क्योंकि बैंक, NBFC और अन्य लेंडिंग इंस्टिट्यूशन लोन देने से पहले इसी स्कोर को देखकर आपकी क्रेडिट योग्यता का आकलन करते हैं। 750 से ऊपर का स्कोर अच्छा माना जाता है, जबकि 800+ स्कोर पर आपको सबसे बेहतर ऑफर्स मिल सकते हैं।

CIBIL स्कोर कैसे बनता है? (CIBIL Score Calculation Formula)

- भुगतान इतिहास (Payment History) – 35%: समय पर लोन/क्रेडिट कार्ड बिल चुकाना सबसे ज्यादा इम्पैक्ट डालता है।

- क्रेडिट उपयोग अनुपात (Credit Utilization Ratio) – 30%: उपलब्ध लिमिट में से कितना क्रेडिट इस्तेमाल किया, यह स्कोर में बड़ा रोल निभाता है।

- क्रेडिट हिस्ट्री की अवधि (Length of Credit History) – 15%: जितनी पुरानी और लगातार क्रेडिट हिस्ट्री, उतना अच्छा।

- क्रेडिट मिक्स (Credit Mix) – 10%: सिक्योर्ड (होम/ऑटो लोन) और अनसिक्योर्ड (पर्सनल लोन/क्रेडिट कार्ड) का संतुलन।

- नई क्रेडिट पूछताछ (New Credit Inquiries) – 10%: बार-बार नए लोन/क्रेडिट कार्ड के लिए अप्लाई करने पर स्कोर घटता है।

2025 में CIBIL स्कोर बढ़ाने के सबसे आसान और असरदार फॉर्मूले

1. समय पर बिल और EMI का भुगतान करें

- हर महीने अपने लोन, क्रेडिट कार्ड की EMI और बिल समय पर भरें।

- एक भी लेट पेमेंट स्कोर को 50-100 अंक तक गिरा सकता है।

- ऑटो-डेबिट या रिमाइंडर सेट करें ताकि कोई पेमेंट मिस न हो।

2. क्रेडिट उपयोग अनुपात (Credit Utilization Ratio) 30% से कम रखें

- जितनी आपकी क्रेडिट लिमिट है, उसका 30% से ज्यादा इस्तेमाल न करें।

- मान लें आपकी लिमिट 1 लाख है तो 30,000 से ज्यादा खर्च न करें।

- लिमिट बढ़वाने के लिए बैंक से रिक्वेस्ट करें, लेकिन खर्च सीमित रखें।

3. क्रेडिट मिक्स बनाएं

- सिर्फ क्रेडिट कार्ड ही नहीं, सिक्योर्ड लोन (जैसे गोल्ड लोन, ऑटो लोन) भी लें।

- इससे आपकी क्रेडिट प्रोफाइल मजबूत होती है और स्कोर जल्दी बढ़ता है।

4. बिना जरूरत बार-बार नया लोन या कार्ड के लिए अप्लाई न करें

- हर बार जब आप नया लोन या कार्ड के लिए अप्लाई करते हैं, हार्ड इंक्वायरी होती है, जिससे स्कोर घटता है।

- जरूरत पड़ने पर ही नया क्रेडिट लें।

5. पुराने क्रेडिट कार्ड और अकाउंट बंद न करें

- पुराने क्रेडिट कार्ड या लोन अकाउंट को ओपन रखें, क्योंकि इससे आपकी क्रेडिट हिस्ट्री लंबी और मजबूत बनती है।

- बिना वजह कार्ड बंद करने पर स्कोर घट सकता है।

6. क्रेडिट रिपोर्ट में गलतियों को सुधारें

- हर 6 महीने में अपनी CIBIL रिपोर्ट चेक करें।

- अगर कोई गलत लोन, बकाया या डिफॉल्ट दिख रहा है, तो तुरंत बैंक और CIBIL को शिकायत करें।

- गलतियों को सुधारने से स्कोर 50-100 अंक तक बढ़ सकता है।

7. ऑथराइज्ड यूजर बनें

- परिवार के किसी अच्छे क्रेडिट स्कोर वाले सदस्य के कार्ड पर ऑथराइज्ड यूजर बनें।

- इससे आपकी क्रेडिट हिस्ट्री मजबूत होती है और स्कोर जल्दी बढ़ता है।

8. डिजिटल टूल्स और क्रेडिट मॉनिटरिंग सर्विसेज का इस्तेमाल करें

- 2025 में कई फ्री और पेड प्लेटफॉर्म हैं, जहां आप अपना स्कोर मॉनिटर कर सकते हैं।

- इससे आपको हर बदलाव की जानकारी मिलती रहेगी।

CIBIL स्कोर बढ़ाने की पूरी प्रोसेस (Step-by-Step Process)

स्टेप 1: अपना CIBIL स्कोर और रिपोर्ट चेक करें

- CIBIL, Equifax, Experian या CRIF की वेबसाइट पर जाएं।

- पैन कार्ड नंबर से रजिस्टर करें और स्कोर फ्री में चेक करें।

- रिपोर्ट को ध्यान से पढ़ें और कोई गलती या डिफॉल्ट देखें।

स्टेप 2: सभी लोन और क्रेडिट कार्ड की EMI समय पर भरें

- पेमेंट मिस होने पर तुरंत भरें और बैंक को सूचित करें।

- ऑटो-डेबिट या कैलेंडर रिमाइंडर सेट करें।

स्टेप 3: क्रेडिट उपयोग अनुपात 30% से कम रखें

- अगर लिमिट कम है, तो बैंक से लिमिट बढ़वाएं।

- खर्च को सीमित रखें और फालतू ट्रांजैक्शन से बचें।

स्टेप 4: पुराने क्रेडिट कार्ड या लोन अकाउंट बंद न करें

- पुराने कार्ड को एक्टिव रखें, भले ही उसका इस्तेमाल कम करें।

- इससे आपकी क्रेडिट हिस्ट्री लंबी और मजबूत बनेगी।

स्टेप 5: क्रेडिट मिक्स बनाएं

- सिक्योर्ड लोन (जैसे गोल्ड लोन, एजुकेशन लोन) और अनसिक्योर्ड लोन (पर्सनल लोन, क्रेडिट कार्ड) दोनों रखें।

- इससे बैंक को आपकी क्रेडिट हैंडलिंग कैपेसिटी का भरोसा मिलेगा।

स्टेप 6: बार-बार नया लोन या कार्ड के लिए अप्लाई न करें

- हर नई इंक्वायरी से स्कोर घटता है।

- जरूरत पड़ने पर ही नया क्रेडिट लें।

स्टेप 7: रिपोर्ट में गलती मिले तो तुरंत शिकायत करें

- CIBIL या संबंधित बैंक को ऑनलाइन शिकायत करें।

- सही जानकारी अपडेट होने के बाद स्कोर तेजी से सुधरता है।

स्टेप 8: क्रेडिट मॉनिटरिंग करें

- हर 3-6 महीने में स्कोर और रिपोर्ट चेक करें।

- किसी भी बदलाव या गिरावट पर तुरंत एक्शन लें।

CIBIL स्कोर रेंज और उसका महत्व (CIBIL Score Range Table)

| स्कोर रेंज | स्कोर का अर्थ | लोन अप्रूवल संभावना |

|---|---|---|

| 300-579 | बहुत खराब | लगभग नामुमकिन |

| 580-669 | औसत/कम | मुश्किल, ब्याज दर ज्यादा |

| 670-749 | अच्छा | आसानी से अप्रूवल, बेहतर शर्तें |

| 750-799 | बहुत अच्छा | तुरंत अप्रूवल, कम ब्याज दर |

| 800-900 | एक्सीलेंट | प्रीमियम ऑफर्स, सबसे कम ब्याज दर |

CIBIL स्कोर बढ़ाने के लिए जरूरी टिप्स (Quick Tips for 2025)

- हर महीने EMI और बिल समय पर भरें।

- क्रेडिट कार्ड का इस्तेमाल लिमिट में करें।

- पुराने कार्ड और लोन अकाउंट बंद न करें।

- जरूरत से ज्यादा लोन या कार्ड के लिए अप्लाई न करें।

- हर 6 महीने में रिपोर्ट चेक करें और गलती मिले तो सुधारें।

- क्रेडिट मिक्स रखें – सिक्योर्ड और अनसिक्योर्ड दोनों।

- परिवार के सदस्य के अच्छे कार्ड पर ऑथराइज्ड यूजर बनें।

- डिजिटल टूल्स से स्कोर मॉनिटर करें।

CIBIL स्कोर बढ़ाने से जुड़े सामान्य सवाल (FAQs)

Q1. CIBIL स्कोर कितने समय में बढ़ता है?

A: आमतौर पर 3-6 महीने में सुधार दिखता है, लेकिन लगातार अच्छे व्यवहार से 1 साल में बड़ा सुधार संभव है।

Q2. क्या सिर्फ क्रेडिट कार्ड से स्कोर बढ़ सकता है?

A: हां, लेकिन सिक्योर्ड लोन का मिक्स भी जरूरी है, तभी स्कोर तेजी से बढ़ेगा।

Q3. अगर रिपोर्ट में गलती है तो क्या करें?

A: तुरंत CIBIL और बैंक को शिकायत करें, सही होने पर स्कोर बढ़ जाएगा।

Q4. क्या बार-बार स्कोर चेक करने से स्कोर घटता है?

A: नहीं, जब आप खुद चेक करते हैं तो यह सॉफ्ट इंक्वायरी होती है, स्कोर पर असर नहीं पड़ता।

Q5. क्या बिना इनकम के भी स्कोर बढ़ सकता है?

A: स्कोर आपकी क्रेडिट हिस्ट्री पर है, लेकिन इनकम जरूरी है लोन अप्रूवल के लिए।

CIBIL स्कोर सुधारने के लिए 2025 के स्मार्ट हैक्स

- EMI या बिल पेमेंट मिस होने पर तुरंत भरें, पेनल्टी से बचें।

- अगर क्रेडिट लिमिट कम है तो बैंक से लिमिट बढ़वाएं।

- अगर कोई लोन या कार्ड नहीं है, तो सिक्योर्ड क्रेडिट कार्ड लें।

- डिजिटल ऐप्स से स्कोर मॉनिटर करें।

- किसी भी गलत इंट्री को नजरअंदाज न करें, तुरंत सुधार करवाएं।

निष्कर्ष

2025 में CIBIL स्कोर बढ़ाना अब पहले से ज्यादा आसान और पारदर्शी हो गया है, बस आपको सही जानकारी और कुछ स्मार्ट फॉर्मूले अपनाने की जरूरत है। समय पर बिल और EMI का भुगतान, क्रेडिट लिमिट का सही इस्तेमाल, क्रेडिट मिक्स बनाए रखना, रिपोर्ट की नियमित जांच और गलती मिलने पर तुरंत सुधार – ये सभी कदम आपके स्कोर को 800+ तक पहुंचा सकते हैं। याद रखें, CIBIL स्कोर सिर्फ एक नंबर नहीं, बल्कि आपके फाइनेंशियल फ्यूचर की चाबी है। सही प्लानिंग और अनुशासन से आप हर फाइनेंशियल गोल को आसानी से पा सकते हैं।

Disclaimer: CIBIL स्कोर बढ़ाने के लिए बताए गए फॉर्मूले और प्रोसेस पूरी तरह प्रैक्टिकल और RBI के नियमों के अनुसार हैं। हालांकि, स्कोर सुधारने में समय और अनुशासन की जरूरत होती है। कोई भी तरीका रातों-रात स्कोर नहीं बढ़ा सकता। अगर आपकी रिपोर्ट में गंभीर डिफॉल्ट या लोन सेटलमेंट की हिस्ट्री है, तो सुधार में ज्यादा समय लग सकता है। हमेशा फाइनेंशियल डिसिप्लिन बनाए रखें और किसी भी शॉर्टकट या गलत तरीके से बचें।